1. Proviamo a decifrare la situazione che si sta creando a seguito dell'emergenza sanitaria causata dall'epidemia di coronavirus.

Come possiamo constatare dalle azioni annunciate dagli altri Paesi Ue, in particolare aderenti all'eurozona, in simultanea alle misure straordinarie di prevenzione e terapia sanitaria, si sta verificando un evidente "fermo" di una parte consistente e crescente delle attività economiche che producono il reddito e che, nel loro complesso, formano il c.d. PIL.

Si produrrà pertanto una forte recessione la cui misura potrà arrivare a livelli senza precedenti, a seconda degli attualmente imprevedibili sviluppi nella prosecuzione del contagio, dell'ondivaga risoluzione a livello strutturale dell'emergenza assoluta dell'organizzazione medico-sanitaria, e della connessa durata ed estensione crescente dell'arresto delle attività produttive.

Per capirci: un blocco del sistema economico al 40% (come esemplificazione indicativa), prolungato per 3 mesi, porterebbe a una perdita di PIL di circa 175 miliardi, cioè di circa il 10% del PIL del 2019.

Quali siano le possibilità di successiva ed immediata ripresa della crescita non è allo stato esattamente pronosticabile; sia perché non è possibile preventivare quanta parte delle limitazioni emergenziali, e quindi dei limiti all'attività produttiva, dovranno essere mantenute nel tempo (o, in caso di riaccendersi di focolai di contagio, re-incrementate), sia perché, ogni ripresa successiva ad una recessione di rilevante entità dipende dall'adeguatezza e dalla fattibilità, giuridica e finanziaria, di un combinato di misure che inevitabilmente dovrebbe essere lo Stato a poter adottare.

E sempre che le misure, al di là del volume e della praticabilità finanziaria, siano anche calibrate in modo mirato e corretto.

Dunque, anche nell'ipotesi, formulabile solo in base alle incerte informazioni e stime di cui si dispone attualmente, che questo stato di cose eccezionale si concluda a giugno, il calo della produzione, e conseguentemente del reddito di lavoratori e imprese di ogni tipo, sarà arrivato a livelli tali da imporre un sostegno dello Stato senza precedenti all'intera società italiana, in ogni sua componente.

1.1. Il finanziamento da parte dello Stato della ripresa dell'attività economica e sociale, a sua volta, presuppone che lo Stato stesso reperisca le famose "risorse", cioè una quantità di moneta avente corso legale (cioè che tutti i soggetti viventi sul territorio dello Stato debbano accettare come mezzo di pagamento), corrispondente al "valore" del sostegno che si dovrà intraprendere.

In una situazione istituzionale normale, lo Stato, di fronte a un'esigenza straordinaria, si riserva la facoltà, anzi che di chiedere in prestito tale denaro al sistema privato finanziario, di provvedere direttamente a creare questa moneta, coordinandosi con la banca centrale nazionale: quest'ultima, sia attraverso la sottoscrizione integrale e immediata dei titoli emessi dal ministero del tesoro di tale Stato, sia attraverso la dazione diretta di moneta agli apparati statali (c.d. scoperti di conto), accrediterà allo Stato tutta la moneta necessaria, sostanzialmente creandola "elettronicamente" dal nulla.

1.2. Ma non siamo in una situazione istituzionale normale, poiché abbiamo aderito all'eurozona: ciò comporta che lo Stato italiano non disponga di una banca centrale che emette una moneta nazionale, e che, comunque, fatto ancora più importante, sia la sottoscrizione di titoli emessi dal tesoro, sia il diretto trasferimento di liquidità monetaria allo Stato, da parte della banca centrale europea, siano espressamente e rigorosamente vietati dal Trattato (art.123 TFUE).

Consapevoli di questo aspetto, che mina alla base le possibilità di reazione degli Stati di fronte a eventi imprevisti, e dovuti a cause esterne, che provochino una grave crisi economica, le istituzioni dell'Unione, negli ultimi giorni, avrebbero apprestato delle "deroghe" e delle mitigazioni delle regole che disciplinano la moneta unica. Ma, come vedremo, tutte implicitamente attestate sull'idea riespandibile, e quindi irrinunciabile, del pareggio di bilancio, e quindi dell'impossibilità di fare deficit senza sottoporsi alla sanzione di un giudizio negativo dei mercati finanziari, creditori dei titoli del debito pubblico emessi; una sanzione che può estendersi dalla richiesta di interessi sempre più elevati fino all'arrivare a richiederne un livello tale da paralizzare, in quanto economicamente insostenibile, il finanziamento dello Stato (che sia assoggettato alle regole dell'eurozona).

2. Questa premessa ci consente di esaminare, in sintesi, le misure allo stato adottate dall'Unione europea e dalla BCE, per verificare se siano in grado di risolvere il problema di finanziamento dello Stato italiano di fronte alla dimensione dell'intervento che la situazione emergenziale gli impone; fin da ora.

La risposta deve essere negativa. Nulla di quanto finora messo in campo dalle istituzioni Ue è risolutivo per consentire alla Repubblica italiana le risposte adeguate.

Le agevolazioni e deroghe temporanee e, soprattutto, parziali del quadro dei vincoli a ispirazioni monetarista e ordoliberista che caratterizzano l'eurozona, consentirebbe alla Repubblica, nella migliore delle ipotesi, una risposta inadeguata, proprio perché meccanicamente temporanea, cioè di durata fissata "d'imperio" e dall'esterno (cioè subita passivamente dagli organi nazionali d'indirizzo politico, detentori dell'obbligo costituzionale di provvedere), a prescindere dall'effettiva situazione specifica italiana e dal suo protrarsi nel tempo.

Questa previsione può essere ragionevolmente compiuta in base a ovvie ed intuitive leggi economiche.

Anzitutto, va segnalata l'impossibilità di ritornare alla crescita (uscendo dalla stagnazione o lieve recessione precedenti alla "crisi Covid") senza un sostegno pubblico alla domanda e all'occupazione immediato e protratto anche nella fase post-recessione: un intervento che consenta, cioè, di assorbire, e via via eliminare, la ragguardevole spesa per stabilizzatori automatici, di tipo tradizionale e "nuovo", che verranno attivati. E questo, intuitivamente, grazie al ripristino e, possibilmente, all'incremento delle entrate derivanti da un livello adeguato di produzione.

Parliamo dunque, nell'immediato, di un aumento anticiclico della spesa corrente, indispensabile alla velocità della ripresa, data la maggior effettività temporale del suo moltiplicatore fiscale; ad es; spesa per il potenziamento strutturale del servizio sanitario e delle funzioni pubbliche direttamente connesse, anche a fronte, tra l'altro, del sempre più possibile ripetersi di epidemie virali, e comunque delle diffuse esigenze di cura riabilitativa post guarigione e di prevenzione sulle fasce più esposte al contagio.

Questa esigenza di incremento (della spesa corrente), adeguato ai diritti essenziali previsti dalla Costituzione, risulta in ogni modo molto più tangibile alla generalità dei cittadini-elettori - essendo stata l'esperienza della pandemia (non meno di quella del Ponte Morandi, tra le altre), un "evento rivelatore".

La spesa corrente, come prima e più rapida forma di intervento (si pensi, su tutto, all'assuzione di nuovi medici e infermieri, alle forniture dei materiali e macchinari indispensabili, ora e nei prossimi anni), deve appunto rivolgersi a prevenire il ripetersi dei ritardi e dei limiti operativi delle strutture pubbliche di fronte a questa o ad altre emergenze, quali quelle potenzialmente "in agguato" nelle infrastrutture fondamentali del Paese.

Questa, ed altre emergenze potenziali sono ormai da considerarsi, alla luce delle esperienze traumatiche accumulatesi negli ultimi anni, stati di eccezione prevedibili: e perciò doverosamente prevenibili.

Oltre all'aumento adeguativo (al livello di civiltà da cui non si può arretrare in una società democratica) della spesa corrente, va anche in concomitanza considerata l'impossibilità di riattivare la propensione all'investimento privato, in una misura che riporti il capitale produttivo a livelli accettabili di impiego, senza il ripristino di condizioni attuali di effettiva erogabilità del credito, senza un tempestivo incentivo alla conversione dello stock di risparmio privato in investimento (anche intermediato, come prevede l'art.47 Cost.), e senza un segnale costituito da coordinati (art. 41 Cost.) investimenti pubblici in infrastrutture e anche nel capitale dei settori strategici (nazionalizzazioni, artt. 42 e 43 Cost.), segnali che soltanto la spesa pubblica in investimenti diretti nell'economia reale è, in situazione di grave recessione, idonea a fornire.

Le altre Nazioni coinvolte, comprese quelle appartenenti all'eurozona, si stanno già attrezzando per operare in questo senso.

2.1. Esaminiamo allora le misure derogatorie e emergenziali messe in campo finora dalle istituzioni Ue, per verificare se siano realmente volte ad agevolare il quadro di interventi anti-ciclici che ogni Paese al mondo tenderà ad adottare, secondo le rispettive concrete necessità.

Partiamo dalla prima misura in ordine di diffusa comprensibilità (si fa per dire) per l'opinione pubblica italiana: l'estensione del programma di acquisto di titoli da parte della BCE (c.d. QE), per 750 miliardi (in aggiunta al volume già in atto di acquisti per 30 miliardi complessivi).

Questo intervento della BCE sarebbe evidentemente mirato a mitigare il costo differenziale del finanziamento a carico dei titoli del debito pubblico degli Stati dell'eurozona, il c.d. spread, che, in un primo tempo, pochi giorni prima, la Lagarde aveva pubblicamente negato come aspetto di cui la BCE dovesse occuparsi.

Per capire l'efficacia di questa azione, però, dobbiamo tenere conto di un insieme di fattori e condizioni che limitano la stessa in base al quadro normativo che è stato concordato in seno al Board della BCE:

a) gli acquisti dei titoli del debito pubblico impegnano solo circa i 2/3 del volume di liquidità messo in campo dalla BCE, poiché la restante parte è riservata agli acquisti di obbligazioni e strumenti cartolari di credito del sistema privato (financial e commercial corporate instruments);

b) gli acquisti dei titoli del debito pubblico sono inoltre soggetti al duplice limite della corrispondenza alla quota di capitale della BCE sottoscritta da ciascun Stato aderente (c.d. capital key: per l'Italia si tratta del 13,8165%) e di un ammontare complessivo di acquisto da parte della stessa BCE non superiore a 1/3 del debito complessivo di ciascuno Stato;

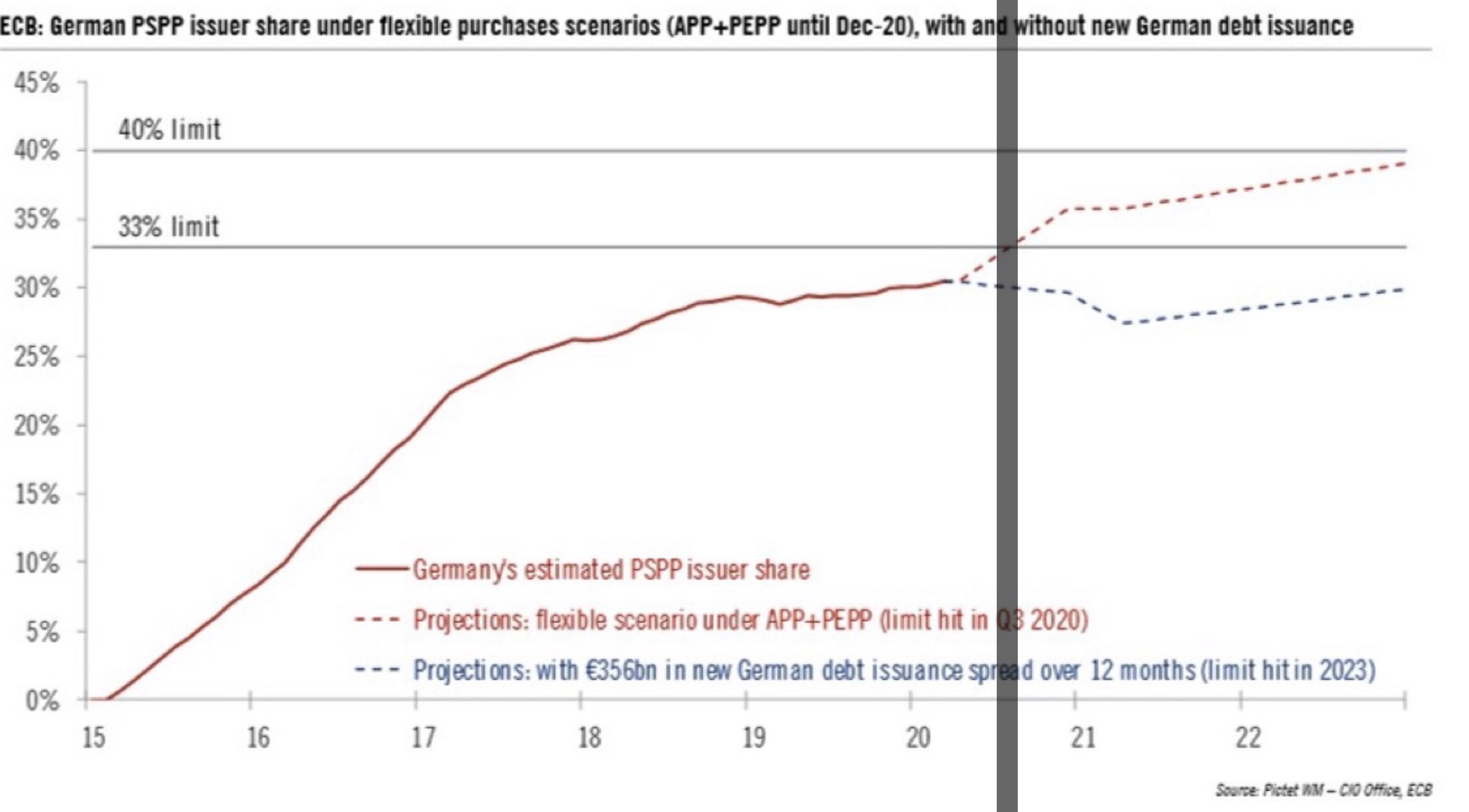

b1) questo secondo limite, di un terzo, è in procinto di essere raggiunto per quanto riguarda la Germania entro poche settimane.

Si tratta di una regola immanente alla concezione "monetarista" propria dell'architettura della moneta unica: la "neutralità fiscale" dell'azione della BCE (e di ogni altra istituzione dell'eurozona, come lo stesso ESM), per cui l'allocazione distributiva della moneta all'interno dei vari Stati dell'eurozona deve seguire l'evolversi delle regole fissate per lo svolgimento del mercato unico e non deve pertanto essere alterata da interventi compensativi delle istituzioni Ue: deve essere esclusivamente la "forte competizione" (art. 3, par.3 TUE) in "libera concorrenza" (artt.121 e 127 TFUE) a decidere, secondo i rispettivi livelli di competitività (e quindi di compressione relativa dei tassi di cambio reale, e in definitiva delle retribuzioni reali) la direzione dei flussi degli scambi e di conseguenza l'allocazione della liquidità derivante dai relativi pagamenti.

In rigorosa ed inderogabile subordinazione a tali norme fondamentali dei trattati, la BCE è perciò tenuta ad acquistare anche i titoli del debito di Stati che non hanno uno spread rilevante o non lo hanno affatto e che, anzi, servono da "base di riferimento" per misurarlo all'interno dell'eurozona, come la Germania; che comunque è la beneficiaria più consistente degli acquisti, pur non avendone bisogno e, anzi, contrastandone l'effetto, per se stessa ovviamente negativo, di sovra-stima dei prezzi di collocamento, che porta al crescente rendimento negativo sui bund e quindi, in generale, alla compressione dei tassi ai fini della redditività del loro sistema bancario e di quello previdenziale dei fondi pensione.

b.1.1) su questo punto, è intervenuta, nella giornata del 21 marzo 2020, una "novità": l'annuncio da parte del governo tedesco di una manovra di sostegno, in deficit, all'economia per un ammontare di 356 miliardi di euro, pari a circa 10 punti del PIL della Germania. Ciò, se tempestivamente attuato con l'emissione dei corrispondenti titoli di debito, dovrebbe comportare un spostamento in avanti del momento di saturazione della quota tedesca di acquisti effettuabili, saturazione che avrebbe arrestato il programma di acquisti in blocco, poiché non sarebbe stato più possibile rispettare l'altro limite delle quote percentuali di ciascun paese.

Il sottostante grafico mostra il cambiamento della traiettoria temporale degli acquisti della BCE che si renderebbe così effettuabile. In assenza della maximanovra tedesca, quindi, il QE, quand'anche allargato, si sarebbe dovuto fermare all'incirca a luglio 2020.

b.2) Ma nonostante ciò, l'azione del limite percentuale di acquisto per quota BCE (capital key) di ciascun Paese, pone lo stesso dei gravi problemi per un'azione realmente efficace di contenimento degli spread sui titoli pubblici italiani; ed infatti, la quota spettante all'Italia da qui alla fine del 2020, abbiamo visto, è pari al 13,8165% delle disponibilità totali dedicabili dalla BCE (fino al 31.12.2020), pari a 750 miliardi + 30 miliardi mensili già deliberati, meno un terzo dedicato agli acquisti dei titoli corporate privati: il calcolo ci dà di un plafond massimo di acquisto pro-quota italiana pari a 93 miliardi.

b3) in questa situazione di insufficienza preventivabile dell'intervento della BCE, inoltre, se il termine finale dei maggiori acquisti fosse tenuto fermo al 31 dicembre 2020, si manifesterebbero problemi di "nervosismo", anticipati sui mercati, e quindi di massicce vendite di titoli italiani, già negli ultimi mesi del 2020.

b4) Va infine tenuto conto del fatto che l'atteggiamento della BCE vale rebus sic stantibus e come parziale sollievo sull'eventuale debito aggiuntivo: cioè sulla base delle previsioni di andamento dei volumi di debito e dei deficit effettuate nel momento in cui viene deliberato, laddove potrebbero divenire necessari volumi di indebitamento da parte dello Stato di ben altra dimensione di quello attualmente previsto, in seguito al manifestarsi di una recessione, e di esigenze socio-economiche di intervento, ben superiori a quelli scontati dall'attuale decisione della BCE (a fronte di uno scostamento finora richiesto dall'Italia per soli 25 miliardi).

In conclusione: il QE, quand'anche allo stato "sotto ossigeno" datogli dalla manovra tedesca di salvataggio della propria economia, è una misura di solo parziale contenimento della crescita dei rendimenti dei nostri titoli di Stato e ad esiti che si profilano alquanto incerti, poiché la BCE esercita comunque un'elevata discrezionalità (sull'an correlato al quando degli acquisti) e non è certamente tenuta, in base ai trattati, a provvedere alla costante attenuazione degli spread, poiché il suo compito principale, se non (inteso come) esclusivo, è quello di mantenere la stabilità dei prezzi (art.127 TFUE), e non la stabilizzazione macroeconomica (art.120-122 TFUE), e quindi, in tempi di recessione, di quella fiscale (artt. 123-125 TFUE), dell'eurozona.

3. Circa il regime degli aiuti di Stato, la Commissione ha adottato uno "schema provvisorio" (temporary framework), proprio avendo di mira "l'impatto economico del coronavirus".

Tale intervento è in realtà solo un'ovvia mitigazione, puramente dichiarativa - cioè relativa a effetti applicativi già comunque derivanti da una interpretazione corretta, letterale e sistematica, dell'art.107 TFUE -, e che contiene in sé l'ammissione degli effetti negativi, sulla crescita e sull'occupazione, che normalmente produce il modo in cui la disciplina dei trattati, in tema di "aiuti", è stata finora intesa dalla Commissione.

Sarebbe troppo lungo esaminare le previsioni e le ipotesi di compatibilità e di eccettuazione dal divieto di aiuti di Stato contenuta negli artt. 107 (in specie paragrafi 2 e 3) e 108 (in specie per l'ipotesi estensiva per "circostanze eccezionali" prevista al paragrafo 2, comma 3).

Basti dire che la Commissione si è ben guardata dall'esaminare, o dal rivedere, o anche semplicemente dal rammentare, le ampie ipotesi derogatorie, derivanti dalla superiore fonte dei trattati, cui si è fatto sopra accenno.

Riporto il testo del punto 7:

If due to the COVID-19 outbreak, banks would need direct support in the form of

liquidity recapitalisation or impaired asset measure, it will have to be assessed whether

the measure meets the conditions of Article 32(4)(d) (i), (ii) or (iii) of the BRRD. Where

the latter conditions were to be fulfilled, the bank receiving such direct support would

not be deemed to be failing-or-likely-to-fail. To the extent such measures address

problems linked to the COVID-19 outbreak, they would be deemed to fall under point 45

of the 2013 Banking Communication 6, which sets out an exception to the requirement of

burden-sharing by shareholders and subordinated creditors.

3.1. Ed è questo l'aspetto più nevralgico della situazione potenziale di grave insolvenza diffusa, e quindi instabilità finanziaria, che minaccia di verificarsi, in dimensioni finora sconosciute, con riguardo al sistema bancario e al connesso regime di coinvolgimento nelle perdite di bilancio delle banche (burden sharing e bail-in) dei risparmiatori e dei depositanti, che discende dall'Unione bancaria.

Certo, come per tutti gli altri profili di intervento fiscale (garanzie e sussidi c.d de minimis, sgravi fiscali, linee garanzia al sistema bancario per potenziarne le capacità di credito) considerati dal temporary framework, il presupposto per un intervento preventivo e correttivo dallo Stato è quello della sostenibilità fiscale del relativo indebitamento; e quindi delle condizioni di accesso al mercato, solo parzialmente garantibile dalla BCE, come abbiamo visto.

In pratica, anche sospendendo transitoriamente gli stringenti limiti fiscali del patto di stabilità e crescita, c.d. fiscal compact, e anche fruendo di un certo sostegno della BCE per mitigare gli spread, ed infine, anche consentendosi margini più ampi (o meglio: un po' meno restrittivi) nella concessione degli aiuti di Stato, non c'è una sufficiente copertura del rischio di una insostenibilità del costo dell'intervento fiscale, di fronte al "metodo" di esclusivo finanziamento degli Stati sui mercati, imposto dall'art.123 TFUE.

Neppure in questa situazione mondiale senza precedenti nella storia economica: uno Stato anche volendolo e anche trovandosi nella assoluta necessità di salvare un settore produttivo fondamentale ovvero il sistema bancario, potrebbe non riuscirci per il costo esorbitante del relativo indebitamento sul mercato, anche in presenza del QE allargato e del temporary framework.

4. Veniamo infine al tema accennato poco sopra: la cosiddetta sospensione del fiscal compact.

Al momento in cui scriviamo queste righe, dal sito della Commissione non risulta adottato nessun atto tipico, comunicazione o decisione, che riguardi la sospensione del patto di stabilità e crescita; quello che risulta è che il 20 marzo, in una dichiarazione resa ai media, la presidente della Commissione abbia più esattamente preannunciato che la Commissione stessa proporrà, a un non meglio precisato organo decidente, presumibilmente il Consiglio, tale sospensione.

In relazione a tale dichiarazione mediatica la Commissione ha fatto seguire un comunicato esplicativo che contiene uno schema di domande e risposte per illustrare il fondamento delle varie problematiche di sorveglianza fiscale subentrate e la procedura di adozione della stessa "sospensione".

Pertanto, tale misura, forse, potrà essere discussa, sulla proposta della Commissione, al Consiglio dei ministri Ue della finanza del 23 marzo (in teleconferenza...), ovvero, anche, e in aggiunta, all'Eurogruppo del successivo 24 marzo, essendo il patto di stabilità e crescita (c.d. fiscal compact), un accordo che riguarda gli "Stati la cui moneta è l'euro" (e solo marginalmente, cioè senza una vera applicazione operativa, come d'altra parte avviene per lo stesso ESM, gli "Stati con deroga" non aderenti alla moneta unica).

Attesa la tendenziale natura preparatoria e pre-decisionale dell'Eurogruppo, un accoglimento della proposta della Commissione (che dovrà essere presumibilmente unanime), sarà formalizzabile al successivo "Consiglio europeo" del 26 marzo (sempre in videoconferenza e con la partecipazione dei capi di Stato e di governo).

4.1. Sta di fatto che la "sospensione" nella stessa dichiarazione pubblica (e come tale informale) della Von der Leyen, viene legata alla general escape clause, o "clausola di salvaguardia", in assunto contenuta all'interno dello stesso "Patto" (a seguito della modifica in esso introdotta col six packs, dice la Commissione, un po' genericamente, trattandosi di un riferimento ad una pluralità di complesse fonti a loro volta recepite in diversi atti attuativi del diritto europeo).

Avendo di fronte il testo del c.d. fiscal compact (patto di stabilità e crescita), nella versione disponibile da parte dello stesso Consiglio Ue, la previsione corrispondente a tale clausola di salvaguardia è contenuta, frammentata in più parti, all'interno dell'art.3. Riproduciamo tali parti evidenziandole in modo da coordinarle tra loro (si tratta del par.1 lettera c) e del par.3 lettera b), coordinabili tra loro per rinvio):

Par.1, c) le parti contraenti possono deviare temporaneamente dal loro rispettivo obiettivo di medio

termine o dal percorso di avvicinamento a tale obiettivo solo in circostanze eccezionali,

come definito al paragrafo 3, lettera b);

...

Par.3, b) per "circostanze eccezionali" si intendono eventi inconsueti non soggetti al controllo della

parte contraente interessata che abbiano rilevanti ripercussioni sulla situazione finanziaria

della pubblica amministrazione oppure periodi di grave recessione economica ai sensi del

patto di stabilità e crescita rivisto, purché la deviazione temporanea della parte contraente

interessata non comprometta la sostenibilità del bilancio a medio termine.

4.3. Ammesso che dunque questa atipica procedura, in sostanza semi-interpretativa in via generalizzata, e quindi dichiarativa di una situazione eccezionale che è prevista dalle norme del "patto di stabilità e crescita" e che le stesse ordinariamente affidano alla discrezionalità della Commissione nella sorveglianza di bilancio sul singolo Paese, sia "sancita" da una deliberazione del Consiglio europeo, quali potrebbero essere i suoi effetti concreti?

In buona sostanza, la non attivazione temporanea della procedura di infrazione per deficit o debito eccessivo (permanendo intatta la visione economica delle istituzioni dell'eurozona, per cui il raggiungimento del pareggio strutturale di bilancio l'unico mezzo per ottenere la riduzione di tale debito in rapporto al PIL).

Certo, ciò significa anche che, per il momento, si sospenderebbe (pare, non sappiamo cosa stabilirà il Consiglio) un altro obbligo degli Stati nell'ambito del two packs (cioè della procedura di sorveglianza sul bilancio, in fase preventiva): cioè quello di richiedere, ed ottenere, un'autorizzazione a deviare dal livello di disavanzo risultante dalla legge di stabilità in precedenza approvata dalla Commissione e che è, comunque, oggetto delle raccomandazioni che vengono (tendenzialmente) emesse, per ciascun Paese, entro il febbraio dell'anno successivo: e tali raccomandazioni, in genere, implicano la costante insufficienza delle misure di consolidamento fiscale e indicano le specifiche direttive con cui procedere al suo ulteriore inasprimento.

4.4. Ma agli effetti pratici, cioè dei volumi di intervento fiscale finanziariamente sostenibili per l'Italia, conta ben poco: questo aspetto è infatti tutto affidato alle condizioni di accesso al mercato finanziario in sede di collocamento, che come abbiamo visto, dipendono essenzialmente dal comportamento della BCE sul c.d. mercato secondario, e dai limiti auto-stabiliti del suo intervento (e non da oggi, ma, ormai, dal tempo della dichiarazione del "whatever it takes", dei vari LTRO e TLTRO, e, ovviamente, della successiva attivazione "ampliata" - QE- del programma di acquisti della BCE, all'inizio del 2015, in costanza di un mercato secondario dove gli acquirenti sono rarefatti e in cui, sui titoli dei paesi non rispettosi dei limiti fiscali imposti col fiscal compact, gli acquirenti si riducono alle stesse banche centrali, dalle cui "mosse" dipendono i conseguenti comportamenti degli operatori accreditati sul c.d. mercato telematico).

4.5. Dal punto di vista sistemico, cioè delle aspettative e appunto dei comportamenti degli operatori economici finanziari, il contesto cambia relativamente: si tratta solo di una fase di "attesa", che sconterà il fatto che la BCE ha cominciato ad agire con il suddetto allargamento del QE, in una certa misura (che abbiamo visto essere limitata e probabilmente insufficiente), che forse potrebbe allargarlo, o, al contrario, rivederlo in senso restrittivo, e che, comunque, la BCE agirà in modo transitorio. Per ora, solo fino al 31 dicembre 2020.

Troppo poco perché il principale "malato sotto osservazione" (da parte dei mercati) dell'eurozona, possa azzardarsi ad allargare il proprio bilancio per svolgere un'adeguata azione di sostegno anticiclico alla propria economia flagellata dal coronavirus e già comunque logorata dalla stagnazione imposta dal rigore fiscale; il cui "braccio armato" principale, che vincola l'Italia in un circolo vizioso, è il criterio stocastico-solowiano di misurazione dell'output gap, attuativo del fiscal compact (qui, p.9.1.), per cui si finisce per essere considerati in pieno impiego, o prossimi a tale livello, anche a fronte di una crescita pari o di poco superiore allo allo zero, nonché in presenza di un elevato livello di disoccupazione strutturale (considerata cioè non patologica, ma naturale purché "non inflazionistica"; criterio del NAIWRU), trascinata da anni.

In conseguenza di ciò, l'Italia è costantemente esposta alla procedura di infrazione, senza poter svolgere (mai più) politiche anticicliche di rilancio della crescita che possano mitigare e invertire il rapporto debito su PIL.

Già agli inizi del prossimo anno (o anche prima: non lo si può escludere ora), nel quadro istituzionale attuale, - solo parzialmente mitigato in quanto "sospeso" ma ostinatamente immutato (l'eccezione, come è noto, specialmente se temporanea, conferma la regola), e perciò pronto a riprendere vigore nel suo pieno funzionamento non appena si dichiari terminata l'emergenza sanitaria -, l'Italia potrebbe ritrovarsi a fronteggiare in simultanea convergenza:

a) i mercati che vedono approssimarsi la fine degli acquisti "maggiorati", e che riprenderebbero a vendere massicciamente i suoi titoli pubblici, a fronte di una recessione che potrebbe non essere terminata e, comunque, di una ripresa della crescita che non è "istituzionalmente" perseguibile nel quadro delle regole dell'eurozona;

b) la possibile azione di richiamo della Commissione per un adeguato piano di rientro nell'obiettivo di medio termine per il pareggio strutturale di domanda, laddove, nel frattempo, il rapporto debito/PIL (che potrebbe essere arrivato oltre il 150% del PIL) verrebbe considerato, dal giorno dopo della fine delle misure emergenziali adottate per il coronavirus, passibile (a piacimento) di una procedura di infrazione; e quest'ultima appunto, in applicazione della "regola del debito", cioè quella della sua riduzione nella misura di 1/20° all'anno della parte eccedente il "tetto" del 60% (essendo, come s'è visto, l'Italia impossibilitata a rispettarla mediante un'espansione fiscale che promuova la crescita...senza compromettere i saldi commerciali con l'estero);

c) la stessa amplissima discrezionalità della BCE che avrebbe acquisito una quantità ulteriore di titoli del nostro debito pubblico, e di liquidità utilizzabile per ulteriori acquisti alla maturazione delle scadenze, tale da lasciarla quale arbitro totale degli spread e quindi, in definitiva, da configurarla come principale "disciplinatrice" (più ancora delle modeste sanzioni pecuniarie conseguenti alla lunga e articolata procedura di infrazione) delle nostre politiche fiscali di rientro verso l'obiettivo del pareggio di bilancio.

5. Ma se la situazione dentro alle ordinarie regole dell'eurozona, pur quando queste siano transitoriamente sospese o mitigate, è destinata a essere, sia ora che in prospettiva, difficilissima, - al punto che non potendosi nel presente gestire adeguatamente una fase di intervento fiscale proporzionato alle circostanze, non si possono nutrire sufficienti speranze di una vera ripresa nel post-crisi -, i rimedi che offrono gli economisti più vicini alle istituzioni Ue, portano a prospettive ancora peggiori. E, a quanto pare, questi rimedi sono visti di buon occhio dal nostro ministro dell'economia e dal nostro presidente del consiglio. E persino dal commissario italiano dell'Ue.

Anche in concomitanza con le dichiarazioni della Von der Leyen, si è parlato di contatti e negoziati per arrivare, in qualche modo, a sottoporre l'Italia alla "assistenza" finanziaria dell'ESM.

Probabilmente consapevoli delle ampie perplessità emerse in sede parlamentare circa l'approvazione della sua riforma, si agitano una serie di "proposte", dal non chiaro fondamento normativo, ma essenzialmente attivabili nel quadro dell'accordo attualmente vigente (cioè l'ESM approvato nel 2012).

5.1. Il 22 marzo, di domenica, il Financial Times, pubblica un'intervista con lo stesso Gentiloni che "fa il punto" su queste proposte:

"Mentre nelle capitali si dibatte sull'azione congiunta per combattere il fallout della pandemia, Gentiloni ha detto al Financial Times che i funzionari (ndr: si deve sottintendere della stessa Commissione) hanno lavorato durante il weekend su tre opzioni di intervento. Egli ritiene che un accordo sulla proposta di supporto fiscale possa essere conclusa in tempo per la video conferenza dei leader Ue del prossimo martedì (ndr: abbiamo visto sopra quale sia il calendario che culmina nel Consiglio europeo di giovedì 26 marzo, dopo eurogruppo e Ecofin, in teleconferenza).

La prima opzione è che lo European Stability Mechanism — il fondo di bail-out dell'eurozona — offra linee di credito precauzionale a un certo numero di Stati membri (ndr: lo stesso FT precisa che tale opzione consentirebbe di ridurre lo "stigma" che deriverebbe all'Italia dall'essere l'unico Paese a fruire del credito), ha detto Gentiloni. Alternativamente potrebbero essere introdotte delle più ristrette possibilità di accesso al credito mirate alla spesa per l'emergenza sanitaria. Una terza opzione si incentrerebbe sulla introduzione dei cosiddetti coronabonds, che potrebbero essere emessi da un'istituzione o meccanismo Ue già esistente, incluso l'ESM, per raccogliere la liquidità occorrente a combattere la crisi.

La terza ipotesi sembrerebbe suggerita come quella preferibile, parrebbe, al fine di vincere le resistenze che lo stesso FT racconta esservi nelle "capitali" europee "inclusa Roma", in quanto l'intervento dell'ESM sarebbe considerato "politicamente tossico". Da sottolineare che, sempre a commento delle stesse dichiarazioni di Gentiloni, il FT riporta che da Berlino (immancabilmente), si argomenta di fornire il credito dell'ESM unicamente all'Italia in modo da vincolarla alla sola spesa per il sistema sanitario, imponendo poi, in un secondo momento delle condizionalità per indirizzare l'uso del deficit dopo il termine della crisi.

5.2. Quest'ultima "ispirazione" tedesca, in vicinanza comunque col range di soluzioni rappresentate da Gentiloni, pare, non casualmente, coincidere con la proposta proveniente da un gruppo di economisti, tra cui il tedesco Clemens Fuest, il francese Pisany Ferry e, per l'Italia, di Giavazzi e della Reichlin, e pubblicata su Vox.Eu. Tralasciandone le premesse, il clou della soluzione è in questi termini:

Uno schema possibile sarebbe che una serie di Stati membri - idealmente tutti, per evitare qualsiasi tipo di stigma -, avanzino una richiesta per la Enhanced Conditions Credit Line dell'ESM (ECCL, cioè linea di credito a condizioni rafforzate...di condizionalità). Ciò potrebbe dar loro accesso ai prestiti dell'ESM e aprire la via all'attivazione della Outright Monetary Transactions da parte della BCE (ndr; nella stessa disciplina della OMT "decisa", nel 2012, dalla BCE, ritenuta proprio per ciò legittima dalla stessa Corte di giustizia Ue, l'acquisto di titoli pubblici mirato a un singolo membro dell'eurozona, è ab origine strettamente subordinato alla sottoposizione del "beneficiario" alla rigorosa condizionalità di un programma gestito dal ESFS o, appunto dall'ESM), rafforzando perciò la legittimazione della BCE a controllare gli spread sui rendimenti dei titoli di stato e evitando una crisi del debito autoavverantesi.

Ma l'ECCL è comunque uno strumento specifico concepito per ridurre i rischi di accesso al mercato di uno specifico paese. Può essere concessa per un solo anno, con la possibile proroga fino a un'annualità ulteriore (ndr: 2 proroghe semestrali massime).

Un'alternativa migliore sarebbe che l'ESM creasse una nuova linea di credito dedicata, la Covid Credit Line, con una lunga durata, condizioni di accesso e condizionalità ex post. Dovrebbe concedere a tutti gli Stati membri (ndr: solo dell'eurozona, cui, va sempre rammentato, che sono sottoposti alla BCE, e hanno concordato sia l'ESM che lo stesso fiscal compact), linee di credito di lungo termine dedicate a finanziare gli sforzi per combattere il Covid.

L'allocazione tra i vari Stati dovrebbe essere proporzionata alla severità delle "sfide" sanitarie pubbliche ed economiche incontrate. La condizionalità dovrebbe risultare minima e consistere nell'impegno degli Stati membri ad essere trasparenti nell'uso della linea di credito, e nel non introdurre nuove spese o nuovi sgravi fiscali a carattere discrezionale che non siano correlati al Covid come pure di impegnarsi a sopprimere gli sforzi fiscali correlati al Covid una volta che la crisi sia terminata (ndr: cioè non introdurre affatto nuove spese o tagli del prelievo, per un periodo protratto fino ad futuro imprecisato, coincidente possibilmente con un "per sempre", quale che sia il livello di recessione e quali che siano le sue conseguenze strutturali nel tempo; in pratica la eufemisticamente "minima" condizionalità iniziale presume che non vi sia "mai più", o comunque per "una durata molto lunga", alcuno spazio per politiche anti-cicliche che non siano strettamente legate alla durata ed alla misura del contrasto all'epidemia; come se, al netto dell'imprevista interferenza di essa, non preesistessero e non tornassero a manifestarsi, aggravate dall'ulteriore perdita di capitale produttivo e di occupazione, le problematiche di crescita, anzi di non crescita, che costituiscono l'ormai ordinaria situazione dell'Italia all'interno dell'eurozona).

La durata di queste linee di credito dovrebbe essere molto lunga perché gli Stati membri dovrebbero emergere dalla crisi del Covid con un severo indebolimento, e non saranno nella posizione di ripagare con immediatezza. L'alternativa di rimpiazzare le linee di credito dell'ESM con l'emissione di nuovo debito frustrerebbe l'esercizio. In coerenza, i nuovi bond emessi dall'ESM dovrebbero essere a scadenza molto lunga, purché tale da avere un mercato.

Questa opzione rappresenta un concreto miglioramento comparativamente all'attuale situazione. L'ESM ha attualmente la capacità di prestito di €410 miliardi (3.4% del PIL dell'area euro), che può essere accesciuta dal Board of Governors (dell'ESM).

Ciò implicherebbe ancora coordinamento e solidarietà limitati tra gli Stati membri, poiché ciascuno di essi rimarrebbe l'unico responsabile per il suo debito di fronte all'ESM. Ma una Covid Credit Line aiuterebbe a sostenere lo sforzo degli Stati membri e aiuterebbe a rendere il costo del corrispondente prestito indipendente dalla situazione fiscale individuale (ndr; nel senso che, in assenza di questa linea dedicata, l'ESM potrebbe concedere solo la quantità di credito commisurata alla valutazione della sostenibilità del debito pubblico e della capacità fiscale di restituzione del credito, a prescindere quindi dai volumi finanziari di intervento oggettivamente necessari per tutelare la vita, la salute e l'occupazione dei cittadini). Innalzare il volume dei bond europei (ESM) risulterebbe altresì stabilizzante per il settore finanziario e amplierebbe la portata per l'azione della BCE.

5.3. Alla proposta in questione, come pure all'idea generale che l'intervento dell'ESM, inevitabilmente mantenuto all'interno delle regole attuali di funzionamento "nell'interesse del creditore", possono muoversi delle decisive obiezioni che sono deducibili da tutto quanto esposto in precedenza in questa stessa sede.

Si prende atto che la proposta, con pragmatica volontà di portare rapidamente l'Italia (soprattutto) dentro alla condizione di debitore dell'ESM, senza doversi far carico delle procedure e delle incertezze e resistenze politiche di un mutamento dell'accordo per renderlo meno "punitivo" per il debitore, - attenuazione che i Berlino, come abbiamo visto, vede come il fumo negli occhi - mette da parte lo schema del previo finanziamento diretto da parte della BCE della provvista che l'ESM dovrebbe prestare (che, come abbiamo visto in precedenza, troverebbe ostacoli giuridici di difficile superamento) e rifluisce sulla (abile) adattabilità, essenzialmente nelle forme, ma non nella sostanza, della disciplina vigente.

Ma il punto in un certo senso "curioso" è che si consideri implicitamente vigente, non la versione del 2012 dell'accordo istitutivo dell'ESM, bensì quella di "riforma" attuale, sulla quale si sarebbe raggiunto un molte volte sbandierato nuovo accordo, ma non la fase di sottoscrizione e tantomeno quella di ratifica parlamentare dei vari aderenti.

Ed infatti, il Covid-bond rientrerebbe nel potere di "scelta degli strumenti" finanziari adottabili dal consiglio dei governatori su proposta del direttore generale (art.13, par.3, infine dell'accordo nella versione "riformata" ma non ancora operativa).

Viene inoltre ribadita, in termini oggettivi e nonostante le proposizioni apparentemente minimizzatrici utilizzate, la sottoposizione alla rigorosa condizionalità prevista, inderogabilmente, già dall'art.136, par.3, TFUE e ritenuta indispensabile, anche dalla Corte di giustizia europea, sia per ogni forma di disciplina concordata sul funzionamento dell'ESM, sia per la successiva attivazione della BCE mediante il programma OMT (che appunto è sempre subordinato all'iniziale imposizione e alla costante osservanza di un "programma" caratterizzato da tali rigorose condizionalità).

5.4. Neppure lo (pseudo)scaglionamento, a parole, delle stesse condizionalità risponde alla sostanza economica e finanziaria della proposta: l'iniziale condizionalità minima, consistente "nell'impegno degli Stati membri ad essere trasparenti nell'uso della linea di credito, e nel non introdurre nuove spese o nuovi sgravi fiscali a carattere discrezionale che non siano correlati al Covid come pure di impegnarsi a sopprimere gli sforzi fiscali correlati al Covid una volta che la crisi sia terminata", è in realtà pesantissima.

Essa muove dall'idea che, appunto, finita l'emergenza e i suoi non meglio precisati effetti economici diretti, il quadro delle regole dell'eurozona, pienamente ripristinato, possa ex se consentire quella crescita che l'Italia non ha mai registrato da quando è nella moneta unica; e questo pur dovendosi sostanzialmente, quantomeno, esplicitamente, "bloccare" l'ammontare della spesa pubblica e della pressione fiscale, per tutto il periodo di durata del credito, al livello esistente prima dell'irrompere dell'emergenza sanitaria.

E ciò vale al punto che gli "sforzi aggiuntivi" - attenzione: quand'anche non finanziati a seguito della provvista prestata dall'ESM! -, dovranno essere riassorbiti, sì da implicare che, fin da ora, nessuna misura strutturale di potenziamento del sistema sanitario pubblico, o di sgravio fiscale a famiglie e imprese, risulterà essere stata adottabile se non procedendo, poi, alla corrispondente riduzione di altre voci di spesa pubblica (ad es; quelle sulla funzionalità delle forze dell'ordine, o quelle di concessione di aiuti di Stato de minimis, col tetto innalzato dal temporary framework, per fermarsi solo a quelle emergenziali in senso stretto, e senza allargare il campo a qualsiasi altra linea di spesa obligatoria rientrante nell'attuale bilancio pubblico) ovvero all'innalzamento intensificato della pressione fiscale.

https://www.consilium.europa.eu/en/press/press-releases/2020/03/23/statement-of-eu-ministers-of-finance-on-the-stability-and-growth-pact-in-light-of-the-covid-19-crisis/

5.5. In soldoni, pare una pistola alla tempia, messa a una comunità sociale gravemente ferita da lutti e recessione, per ridurre il welfare pensionistico e assistenziale ed aumentare la pressione tributaria, secondo le consuete linee già derivanti dalle raccomandazioni della Commissione, che rimangono pendenti e pronte a riprendere vigore, cioè di aumento della imposizione sui patrimoni e della tassazione indiretta.

E queste, appena tratteggiate nelle linee essenzialissime, sono solo le conseguenze inevitabili della iniziale "condizionalità minima" (secondo una versione comunicativa cosmetica, perché, sul piano della legittimità del diritto europeo, questa può essere soltanto "rigorosa").

5.6. Ma a tutto questo quadro intuibile, che risulterebbe già di per sè un ostacolo insormontabile alla ripresa in Italia, si aggiungono:

a) l'aggravamento, certo e non eludibile, della situazione fiscale della Repubblica italiana, poiché il credito comunque erogato dall'ESM, sia pure in ipotizzati 40 anni, va comunque restituito non solo per gli interessi, - che si accumuleranno negli anni e potranno essere unilateralmente inaspriti dal creditore ESM (Grecia docet), alle inevitabili scadenze di restituzione, in funzione della situazione fiscale ed economica del Paese, che non potrà certo risultare florida in concomitanza con dosi massiccie di austerità (espansiva) comunque scaturenti dalle iniziali condizioni del credito -, ma anche per la sorte capitale;

b) il subentrare della "condizionalità ex post", che seguirà inevitabilmente, allorché la capacità di restituzione di interessi e capitale prestati, sarà messa in pericolo dall'impedimento alla crescita costituito dall'aggravata situazione debitoria dello Stato, vincolato comunque a riprendere il percorso verso il pareggio strutturale di bilancio; ciò aprirebbe inevitabilmente la via, tramite i vari futuri e scontati "memorandum", cioè i protocolli di intesa, alla totale attivazione della garanzia patrimoniale diretta del creditore fornito dall'interezza dei beni patrimoniali pubblici, e dalla garanzia indiretta fornita dai patrimoni e dai redditi dei privati; indiretta, ma facilmente escutibile per via di misure legislative di prelievo (in ogni forma) imposte dalla legislazione nazionale, commissariata dalle imposizioni dei vari protocolli di intesa.

5.7. Questo è il quadro delle prospettive che potrebbero essere deliberate entro la settimana che va dal 23 al 27 marzo in sede europea: la vera speranza è che una nuova consapevolezza, condivisa da tutte le forze parlamentari, le guidi a non accettare di compromettere, per via di imposizione di accordi giugulatori, e per ulteriori generazioni, la crescita, il benessere e la stessa democrazia.

Si spera che tutte le forze politiche abbiano la chiarezza di idee per capire che, una volta sottoposti al programma ESM, sarebbe sostanzialmente, e per intero, inutile votare per l'uno o l'altro programma di ciascun partito politico; e la campagna elettorale sarebbe ridotta, se pure ci lasceranno in futuro ancora votare, a un costante referendum contro l'Ue. Ignorabile, tra l'altro, come è accaduto in Grecia nell'estate del 2015, segno estremo di un vincolo esterno che ha trasceso ogni ragionevole giustificazione costituzionale e in generale democratica.

Nonostante l'ostinata cecità di chi, trovandosi in posizione decisionale, non scorge gli eventi esiziali, pregressi e in avvicinamento, che rischiano di travolgere l'intero popolo italiano.