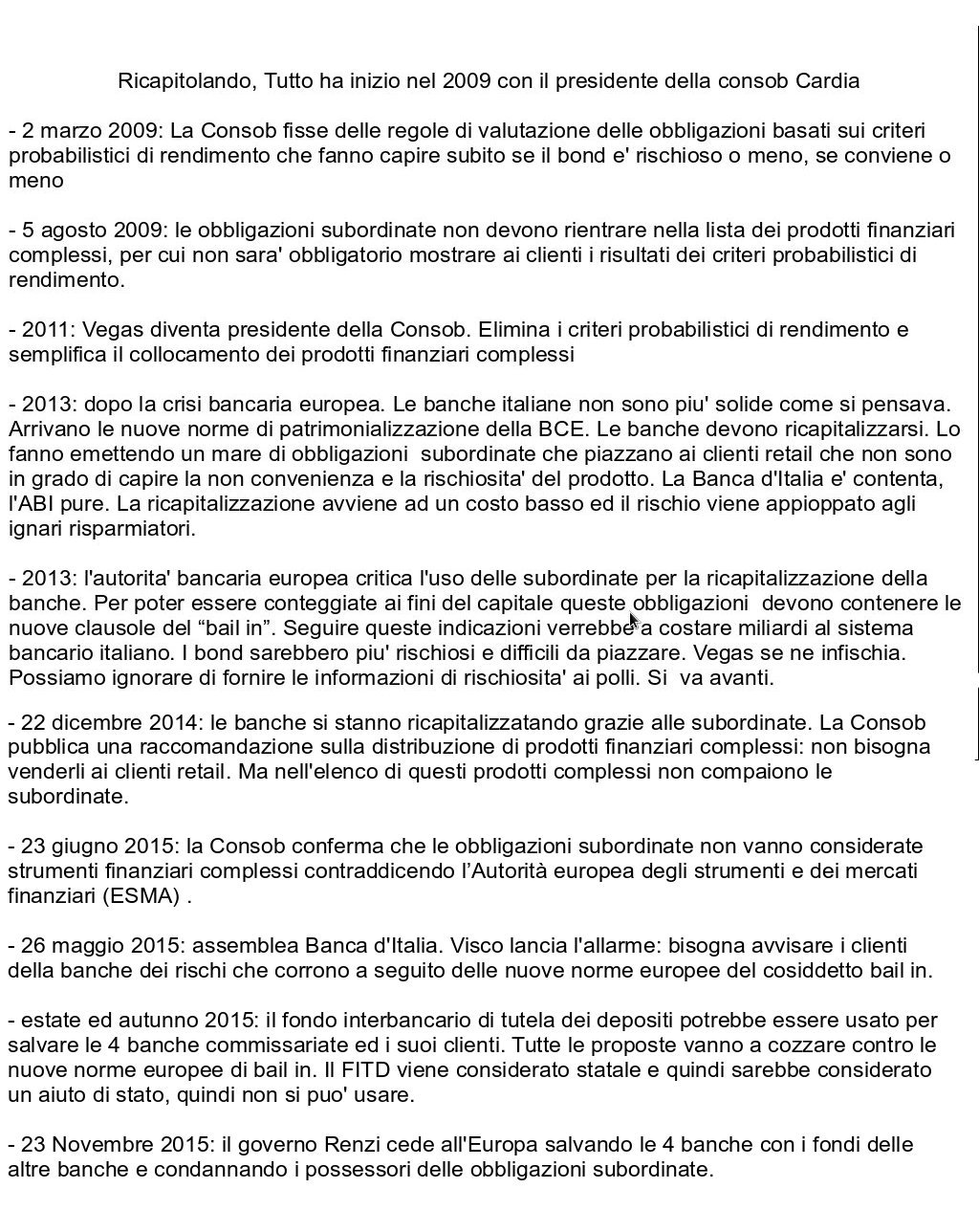

1. Comincerei ad affrontare il tema con questa immagine ricavata da twitter ed estratta da questo post:

La sensazione di effetto prevedibile di una situazione che sarebbe andata presto fuori controllo, "potrebbe", e sottolineo, potrebbe, essere accentuata da questo altro rinvenimento documentale sulla rischiosità preavvertita di tutto il trend sistemico.

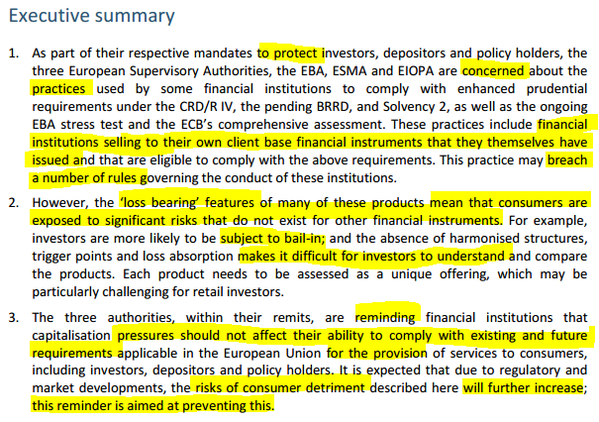

C'era dunque l'avvertimento €uropeo, che più €uropeo non si può:

2. Insomma, le "buone" autorità di controllo EBA, ESMA e EIOPA, mettevano in guardia, ma più che altro, GIA' potevano ben prevedere, che le esigenze di ricapitalizzazione, anzi le "ondate" di ricapitalizzazione, dettate dall'avvio dell'Unione bancaria, ponevano l'esigenza di drenare liquidità da ogni tipo di investitore senza guardare, naturalmente, troppo per il sottile.

Punti chiave

• Entro la fine del 2014, l’Unione Bancaria Europea diventerà realtà e la BCE sarà l’unico organo investito di poteri di vigilanza su tutte le principali banche dell’area euro (circa 130 istituti, 85% degli attivi bancari).

• Prima di questa scadenza sarà condotta un’ispezione sui bilanci delle maggiori banche (Asset Quality Review), seguita poi da una tornata di stress test per stabilire quali banche sono insufficientemente capitalizzate.

• Le banche che risulteranno in situazione di inadeguatezza patrimoniale dovranno procedere a una ricapitalizzazione, possibilmente sui mercati finanziari. Se ciò non fosse possibile i rispettivi azionisti, ma anche i detentori di debito subordinato e all’occorrenza anche privilegiato, potranno essere messi a contribuzione prima che possa essere presa in esame la possibilità di un’iniezione di fondi pubblici (giurisprudenza del caso cipriota).

• Di conseguenza, la fase di transizione verso l’Unione bancaria potrebbe creare volatilità per le azioni finanziarie europee, il debito subordinato e forse anche il debito privilegiato, anche nel caso in cui il risultato finale dell’ispezione/stress test non farà emergere esigenze di ricapitalizzazione.

• Nei prossimi mesi sarà quindi opportuno essere cauti, e questo non solo nei confronti dei “soliti sospetti” (le banche italiane e spagnole), ma anche degli istituti creditizi dei paesi nel cuore dell’Europa che hanno una leva finanziaria importante.

• Nel panorama del debito degli istituti bancari, le obbligazioni garantite dovrebbero costituire un porto sicuro perché non saranno toccate da eventuali procedure di bail-in.

• Le banche svizzere e le banche inglesi non saranno interessate da questa transizione e probabilmente, nel paesaggio delle banche europee, godranno di uno status di porto sicuro.

• Entro la fine del 2014, l’Unione Bancaria Europea diventerà realtà e la BCE sarà l’unico organo investito di poteri di vigilanza su tutte le principali banche dell’area euro (circa 130 istituti, 85% degli attivi bancari).

• Prima di questa scadenza sarà condotta un’ispezione sui bilanci delle maggiori banche (Asset Quality Review), seguita poi da una tornata di stress test per stabilire quali banche sono insufficientemente capitalizzate.

• Le banche che risulteranno in situazione di inadeguatezza patrimoniale dovranno procedere a una ricapitalizzazione, possibilmente sui mercati finanziari. Se ciò non fosse possibile i rispettivi azionisti, ma anche i detentori di debito subordinato e all’occorrenza anche privilegiato, potranno essere messi a contribuzione prima che possa essere presa in esame la possibilità di un’iniezione di fondi pubblici (giurisprudenza del caso cipriota).

• Di conseguenza, la fase di transizione verso l’Unione bancaria potrebbe creare volatilità per le azioni finanziarie europee, il debito subordinato e forse anche il debito privilegiato, anche nel caso in cui il risultato finale dell’ispezione/stress test non farà emergere esigenze di ricapitalizzazione.

• Nei prossimi mesi sarà quindi opportuno essere cauti, e questo non solo nei confronti dei “soliti sospetti” (le banche italiane e spagnole), ma anche degli istituti creditizi dei paesi nel cuore dell’Europa che hanno una leva finanziaria importante.

• Nel panorama del debito degli istituti bancari, le obbligazioni garantite dovrebbero costituire un porto sicuro perché non saranno toccate da eventuali procedure di bail-in.

• Le banche svizzere e le banche inglesi non saranno interessate da questa transizione e probabilmente, nel paesaggio delle banche europee, godranno di uno status di porto sicuro.

3. Notare il serafico riferimento alla "giurisprudenza del caso cipriota", che giurisprudenza non era affatto, ma decisione politica delle istituzioni europee, imposta al parlamento cipriota, con le consuete tecniche della BCE, come rammentammo qui nel marzo 2013:

La vicenda di Cipro è indicativa di un metodo.

Il metodo è il seguente: la

forza bruta dei mercati, organizzata in istituzioni sovranazionali

composte da esponenti del mondo bancario-finanziario designati,

all'interno della relativa comunità di privati stakeholders, da governi

composti e comunque istituzionalmente condizionati da tali stakeholders,

decide le vite dei cittadini di uno Stato (formalmente) democratico,

fino a intaccarne gli interessi materiali più direttamente legati al

benessere "minimo e fondamentale".

E non si tratta solo del fatto che viene imposto un prelievo considerevole di risparmio. Si

impone la convocazione del parlamento nazionale per ratificare, senza

alcun margine di scelta politica, un assetto predeterminato da tali

istituzioni sovranazionali.

Per far precipitare poi automaticamente il paese coinvolto in una recessione che, come insegna il caso Grecia, non sarà controllabile;

questo con le istituzioni democratiche esautorate da ogni ruolo che non

sia la trattativa sul quando e quanto realizzare le misure ulteriori di

"rientro" di una condizione di indebitamento (sempre e comunque verso i

mercati) che tenderà sempre più ad aggravarsi.

Contemporaneamente altri Stati, egualmente senza alcuna possibilità di scelta, essendo ormai esaurita la propria sovranità politico-fiscale

nella sovranità delle istituzioni sovranazionali rappresentative dei

"mercati", dovranno parimenti aggravare la propria situazione di

indebitamento per garantire, con i redditi (prelievo fiscale) e

il patrimonio (relativo prelievo fiscale e distruzione di risparmio per

via di vincoli di bilancio pubblico) dei propri cittadini, gli interessi

privati dei mercati, rappresentati nelle medesime istituzioni sovranazionali.

Tutto questo, infatti, pare condurre alla diretta aggressione del patrimonio dei cittadini dei paesi debitori e già precipitati in

recessione a causa delle pretese dei paesi creditori, schermo, a loro

volta, dei rispettivi sistemi bancari detentori della sovranità di

fatto.

Cipro in realtà,

a stare ai criteri imposti da queste istituzioni sovranazionali, che

indicano nel debito pubblico (esposto sistematicamente ai mercati in

virtù della adozione della dottrina "pura" dell'indipendenza della banca

centrale all'interno di tale organizzazione sovranazionale) la causa

principale della crisi, è nella stessa situazione della Germania all'indomani della crisi del 2008: debito pubblico al 70% del PIL e possibilità (teorica) di rifinanziamento statale del proprio sistema bancario in crisi.

Una crisi determinata essenzialmente, al di là della comoda scusa del

riciclaggio di denaro illecito della malavita organizzata russa

(fenomeno che coinvolge certamente altri paesi considerati virtuosi e

non problematici), dall'esposizione del sistema bancario cipriota sul debito pubblico greco, inservibile come collaterale per ottenere credito, proprio a causa dello stesso metodo sovranazionale adottato per il rientro del debito privato di quel paese.

La

Germania invece aveva registrato le voragini nei bilanci bancari

(peraltro tutt'ora in buona parte nascoste sotto il tappeto della virtù

di facciata) a causa della spericolata esposizione speculativa sui

derivati.

...

Ma al di là delle differenze in termini di "moral hazard" (certamente più immorale nel caso dei tedeschi), Cipro,

nella logica incongruente della "Europa=euro", dovrebbe potersi salvare

da sola aumentando il debito pubblico come ha fatto la Germania.

Oppure

dovrebbe potersi salvare da sola aumentando il proprio debito pubblico

utilizzando il sistema dell'Outright Monetary Transaction di Draghi, tanto decantata come soluzione della crisi della moneta unica e mai utilizzata nella pratica, rimanendo quella "tigre di carta" paventata dal Financial Times e dall'Economist.

Oppure poteva salvarsi col sistema Irlandese: fruire, tramite la banca centrale cipriota di nuova liquidità gravante sul balance sheet della BCE, da utilizzare per capitalizzare una neo-istituzione bancaria (pubblica), inglobante quelle in crisi, avendo in cambio promissory notes

dello Stato (irlandese, o nel caso) cipriota, da restituire in comode rate di debito pubblico;

salvo poi, com'è clamorosamente accaduto nel caso

irlandese, ricontrattare scadenze e restituzioni direttamente a carico

di titoli del debito pubblico molto "speciali" (a scadenze lunghissime,

un vero haircut de facto), cioè sottoscritti direttamente e autonomamente dalla banca centrale (irlandese), in violazione dell'art.123 "fatidico" del Trattato (TFUE) e completamente sostitutivi della stesse promissory notes.

Ma

è inutile sottilizzare sulle assurde geometrie di un sistema UEM

impazzito nell'autoritarismo "creditorio-bancario" in varie versioni e

gradazioni.

Quello che conta, a questo punto, è che, pur trovandosi l'Italia in posizione di paese virtuoso per ammontare del deficit pubblico (tranne rispetto alla Germania che non dovrebbe esserlo, se fosse cooperativa...appunto) e dell'avanzo primario, l'obbligo europeo a innalzare ulteriormente il suo debito (e lo sforamento del suo indebitamento annuale programmato), per la demenziale condizionalità del pareggio di bilancio costituzionalizzato (prima nella pretesa costituzione-trattato UEM e poi in quella nazionale), provocherà esigenze di copertura (o rialzo degli spread, il che ai fini contabili è lo stesso) tali da aggravare ulteriormente la recessione, che già si preannunzia fuori controllo. Come avevamo puntualmente previsto e proprio con riferimento al "fattore Cipro".

E

ciò con tutto il suo funesto corollario di mortalità a catena di

imprese, aumento della disoccupazione, e aggravamento dei conti pubblici

che vanifica la presunta efficacia dell'austerità espansiva precisata dai giannizzeri del sultano bancario che governa l'UEM.

4. Insomma, se ci si mette a fumare in un deposito di carburante altamente infiammabile, il minimo che si può "avvertire" è di non esagerare buttando via la sigaretta al suo interno.

Ma rimane il fatto che EBA&co., e certamente la BCE, e tutti i paesi "promotori" entusiasti dell'Unione bancaria, ben sapevano che il problemino non poteva non risiedere nella esigenza di ricapitalizzazione, determinata dalla "distruzione della domanda interna" che serviva SOLO a conservare l'euro contro ogni evidenza e contro ogni logica economica di sviluppo, non solo del credito ma della stessa crescita, della occupazione, del livello dei redditi e quindi, della generale solvibilità di tutti i possibili debitori.

E, infatti, le esigenze di ricapitalizzaione derivavano dalla ben nota, ai controllori e ai promotori dell'Unione bancaria, diffusione dei non performing loans crescentemente gravanti sui bilanci della banche dell'eurozona.

5. E questo proprio per la distruzione competitiva della domanda interna che:

- da un lato, consentiva alle banche di cautelarsi, innescando il credit crunch, contro le ulteriori insolvenze indotte dalla depressione economica provocata dalla correzione competitiva dell'area-euro;

- dall'altro, automaticamente, rendeva queste banche, comunque, dei debitori non molto solvibili quando avessero raccolto la liquidità per ricapitalizzarsi, dato che la "correzione competitiva", ampiamente ancora in corso, e quindi la situazione di difficoltà dell'economia reale che determina gli incagli, non viene minimamente attenuata dalla esistenza della Unione bancaria.

6. Quest'ultima ne è piuttosto, in termini di pieno compimento della moneta unica (e non certo della unione cooperativa dei popoli europei) il corollario "assicurativo", a favore delle banche più forti, e a carico dei risparmiatori, che saranno irresistibilmente indotti a concentrare i risparmi scampati alle banche ritenute più sicure (qui par.4). Che saranno poi quelle dei paesi meno soggetti alla distruzione della domanda interna, post crisi da bilancia dei pagamenti, e quindi quelle del paese maggior creditore o, al più, dell'area, dei creditori.

Salva, in quest'area, la già avvenuta spregiudicata utilizzazione di denaro pubblico, proprio, per il salvataggio del sistema bancario per il moral hazard speculativo sui derivati a base della crisi del 2008, nonché del denaro pubblico degli altri paesi, via ESM e ESFS, non più il proprio, per il rientro conseguenziale del credito bancario estero intra-area euro: questo rammentiamo, si era reso necessario a seguito del sudden stop del traffico interbancario partito dai paesi creditori, in fregola di rientro delle proprie ormai insicure posizioni creditorie verso i paesi importatori (delle merci "competitive" esportate dai paesi creditori) nonchè indotte dai crediti effettuati per lucrare, all'interno dell'UEM, dei tassi di interesse più vantaggiosi, corrisposti nei paesi in espansione a credito facile e maggior tasso di inflazione (situazione che sarebbe stata prevedibilmente insostenibile...).

7. Il risparmio retail nei paesi debitori esteri (UEM), e quindi i più esposti alle insolvenze determinate dalle politiche fiscali correttive dell'aussterità, in questa situazione, era un asset troppo appetibile per essere preservato dalla assolutamente risibile serie di prescrizioni prudenziali, non puntualmente vincolanti, in quanto non trasposte in norme europee specifiche sul rischio, e con l'obbligo di tradurle in dettagliate norme interne ASSISTITE DA SANZIONI applicabili in procedure legalmente predeterminate.

L'€uropa dei controllori, tanto buoni, ha preferito affidarsi alla soft law, che lascia traccia della propria pensosa preoccupazione per i "consumatori", ma, come abbiamo visto nel documento sopra riportato, non va oltre un "reminder". In sostanza, un "ricordatevelo, noi ve l'abbiamo detto; poi le ve lo rinfacceremo", ma intanto nessuna norma altrettanto vincolante che possa bilanciare quelle, molto e inesorabilmente vincolanti, del bail-in.

8. Ma ci pare necessario ricordare che è l'intero sistema bancario imposto dall'appartenenza all'€uropa che soffre di una sistemica opacità e incontrollabilità effettiva, tale che quello cui assistiamo oggi, risulta essere un fenomeno implicito in partenza in tutta l'impostazione seguita.

Questo aspetto lo avevamo visto qui, in un paragrafo, che vi riporto, a sua volta tratto da un profetico post di Hulk del 4 gennaio 2013. L'invito è a rileggerlo con particolare attenzione, perchè da qui parte l'irrisolvibile problema della insicurezza sistemica dei vostri risparmi e dell'intera struttura creditizia:

"Il cambio di paradigma in materia di regolamentazione bancaria, richiesto dall’Europa per realizzare la libera circolazione dei capitali, parte da lontano e risale all’affermazione del carattere d'impresa dell'attività bancaria, esclusivamente regolato dal principio fondamentale dei Trattati della “forte competizione” concorrenziale, a discapito dell'interesse pubblico, proclamato invece nella legge bancaria del '36.

Con la prima direttiva

comunitaria in materia bancaria (CE n. 780/77), recepita tramite il DPR

350/85, è stato introdotto nell’ordinamento interno il principio del

libero accesso all’attività bancaria.

La

seconda direttiva (CE n. 646/89), poi, ha realizzato il coordinamento

delle disposizioni legislative nazionali. Unitamente alla prima diede

vita ad una vera e propria “legge bancaria comunitaria”, che ha portato,

in Italia, al Testo Unico Bancario del ’93 (d.lgs. 385/93).

Questo punto di svolta segnò il passaggio dalla cd. vigilanza cd. “strutturale”, volta

a perseguire l’obiettivo della stabilità del sistema attraverso la

preventiva valutazione del bisogno economico del mercato, a quella “prudenziale” fondata, essenzialmente, sulla valutazione dell’adeguatezza del patrimonio bancario a presidio dei “rischi d’impresa”. In nome della concorrenza è stata fortemente limitata la discrezionalità tecnica della Banca d'Italia.

La

potestà di normazione secondaria del regolatore nazionale è stata

ridotta alla mera ricezione, via Commissione Europea e Comitato di

Basilea, delle metodologie di misurazione dei rischi, ad elevato

grado di astrazione, elaborate dagli stessi operatori internazionali

nominalmente sottoposti al controllo della vigilanza bancaria.

Allo stato attuale, le crisi

finanziarie che si sono succedute nell’ultimo trentennio, con maggiore

frequenza e intensità rispetto al passato, e con costi crescenti a

carico dei bilanci pubblici per ripianamento delle perdite, impongono

una riflessione critica anche sulla praticabilità di un modello di

controllo basato sulla centralità del “patrimonio” e sull’omogeneità del

modello imprenditoriale di banca universale adottato - ma anche imposto “ope legis”- dagli operatori.

Tutti problemi che, va fortemente sottolineato, l’accordo sulla “Unione bancaria” lascia del tutto irrisolti e sullo sfondo.

Ed infatti, le difficoltà incontrate dalle Autorità di vigilanza nel far osservare i principi della corretta gestione creditizia, non potranno essere superate – neanche in improbabili contesti sovranazionali –

fintanto che non verrà messo in discussione l’approccio “prudenziale”,

eccessivamente rispettoso delle prerogative degli operatori di mercato

(e molto meno di quelle di depositanti e contribuenti).

L’eccessiva confidenza nella capacità degli operatori di valutare autonomamente i rischi contrasta con la stessa ragione dell’intervento regolamentare pubblico: quella di limitare il “moral hazard”

del banchiere, cioè la particolare tentazione, connaturata

all’attività, di appropriarsi tout court delle risorse affidate dai

risparmiatori omettendo di effettuare la dovuta selezione degli impieghi

in una ideale logica di funzionalità del sistema.

Nel

sistema della legge del ’36 l’interesse pubblico posto sull’attività

bancaria costituiva un efficace argine per il “moral hazard” che nessuna

possibile misura del patrimonio bancario, - pur sempre una frazione

della massa dei depositi-, può rimpiazzare.

Il patrimonio di una banca, qualunque sia la forma giuridica, è essenzialmente un patrimonio di relazioni (in

teoria una banca potrebbe operare con patrimonio negativo): quelle

buone portano buoni frutti, quelle pericolose portano alla crisi. Il

conto di quest’ultime è portato ai contribuenti.

Nel

sistema delineato dalle normative comunitarie, prima con il recepimento

di Basilea 1 e poi con Basilea 2, gli strumenti d'intervento posti a

disposizione delle Autorità di vigilanza non si sono dimostrati efficaci

a prevenire le crisi.

Un’ulteriore complicazione al mercato del credito, derivata da Basilea 2, è la prociclicità, che porta gli operatori a restringere le erogazioni nelle fasi discendenti del ciclo economico per “risparmiare” capitale.

Le linee di riforma stabilite da Basilea 3,

dichiaratamente nate per porre rimedio alle falle che hanno prodotto la

crisi del 2007-2008, si pongono in sostanziale continuità con lo schema

già accennato, tanto che alcuni specialisti parlano di occasione

mancata (o falsa panacea), apportando, di nuovo, solo sistemi di ripartizione delle perdite dell'attività bancaria, per particolari categorie di finanziatori (bail in).

Non

risulta modificato, anche in prospettiva, l’impianto regolamentare,

deputato ad assicurare il controllo sulle banche alle quali è

pacificamente riconosciuto, per i motivi sopra accennati, il carattere

di impresa “speciale”, tanto da meritare una specifica attenzione

pubblica.

In tali condizioni, di

“controllo volontaristico”, nella pratica, una banca resta stabile

fintanto che il “prelievo alla fonte”, ovvero il “frutto” del moral

hazard, operato dai poteri decisori interni, è sopportabile della

generale massa dei clienti depositanti e prenditori ordinari.

Detto "prelievo" si estrinseca nell’acquisizione di attivi bancari "farlocchi": tanto le classiche concessioni di credito predestinate a trasformarsi in sofferenze, quanto i più moderni prodotti della finanza innovativa (derivati et similia) di incerto valore che, tuttavia godono di favorevoli ponderazioni (quotazioni cd. 'mark to fantasy').

Nel sistema “prudenziale” non vi è modo per la vigilanza bancaria di contrastare la formazione delle perdite preordinate ex-ante,

nonostante la continua iperfetazione della normativa secondaria,

restando solo la decisione di ritiro della “licenza” bancaria quando il

“prelievo” osservato non è più sopportabile dalla generica clientela

della banca.

Peraltro, la possibilità di applicare questa “punizione”, che interviene, per definizione, solo quando i danni sono già stati prodotti, è in pratica possibile solo per gli intermediari di minori dimensioni,

non per quelli di rilevanza sistemica. Qualche voce critica sulla

ridondanza della strumentario utilizzato dalla vigilanza “prudenziale”

si è levata di recente dallo stesso ambiente delle banche centrali.

A conferma di ciò, basterebbe rammentare che “il Trattato sul Funzionamento dell’Unione Europea non contiene, in conformità all’evoluzione legislativa europea, alcun riferimento alla tutela del risparmio la

quale viene demandata interamente alle fonti comunitarie di secondo

grado (c.d. diritto comunitario derivato). Ciò, come si è più sopra

evidenziato, non ha impedito di adottare misure a tutela del risparmio a

livello europeo anche se, come osservato, la mancata menzione nel

Trattato di tale principio ha comportato con riguardo alla nozione di

risparmio una sorta di interscambiabilità dei termini “risparmiatore” e “investitore”.”

Il che costituisce un problema non da poco, data la macroscopica incompatibilità di tale “interscambiabilità” col concetto “sistematico” di risparmio diffuso e ad accesso popolare accolto in Costituzione, che tende a separare, per assoluta necessità logica, l’investitore che esercita attività professionale di impresa nel settore finanziario nonchè il percettore essenziale di “rendita”, da colui che assume il risparmio come frutto residuo del reddito da lavoro, e quindi in termini di eventualità che, a differenza dell’UE, la Repubblica si impegna a rendere una effettiva realizzazione.

Ma, in termini logicamente antecedenti, l’Unione europea,

e a maggior ragione quella monetaria, retta da un’unica istituzione

“dedicata”, la BCE, soggetta al mandato esclusivo della stabilità dei

prezzi (art.127 TFUE) , e solo in via accuratamente subordinata a quello

della “piena occupazione” (in senso neo-classico, di qualunque livello

di occupazione compatibile con l’inflazione perseguita), predica

implicitamente la assoluta indifferenza verso la formazione diffusa del

risparmio, e la presupposta finalità redistributiva in essa insita,

preoccupandosi invece solo della stabilità finanziaria.

Quest’ultima,

a sua volta, assunta dal solo punto di vista dell’impresa bancaria,

cioè come instaurazione di una fiducia sulla solvibilità di sistema,

tutta racchiusa nella logica di parametri riferiti ai soli bilanci e

indici di patrimonializzazione bancaria; con ciò rendendosi, come

abbiamo visto, altrettanto indifferente verso ogni forma di moral

hazard nel credito e di tipologia “universale” di investimento

consentita alle banche, e quindi al di fuori di ogni ipotesi di

repressione finanziaria e di (previgente) separazione delle tipologie di

attività bancario-finanziaria.

“In questo senso la preoccupazione del legislatore europeo,

fermo restando l’inviolabile dogma della stabilità dei prezzi e della

libera circolazione dei capitali, è stata quindi di elaborare norme che

obbligassero le imprese attive nel settore finanziario all’osservanza di

determinati principi di (presunta) trasparenza informativa, tali da

consentire ai risparmiatori/investitori di possedere,- in linea

teorica ed assolutamente probabilistica-, le informazioni necessarie a

ridurre il più possibile il profilo di incertezza relativo alle proprie

scelte di investimento.

Questa impostazione dimostra la completa marginalizzazione degli interessi dei risparmiatori/investitori paragonata

alla possibilità dell’industria finanziaria di poter, in linea teorica,

sviluppare le tipologie più sofisticate di investimento finanziario

senza che esse siano vietate o, almeno, disciplinate, da alcuna

disposizione normativa.

Il

percorso storico-legislativo appena tratteggiato ha portato

inevitabilmente alla configurabilità di iniziative quale quella,

recente, di bail-in delle imprese bancarie in crisi mediante utilizzo

del denaro di azionisti, obbligazionisti e finanche semplici

correntisti.

Ciò non rappresenta altro che la naturale evoluzione,

estremizzata, del principio secondo il quale il risparmio non debba più

ritenersi veicolato all’interno del settore finanziario da risparmiatori

pubblicamente tutelati bensì da investitori razionali i quali, se correttamente informati, subiscono su di sé gli effetti negativi di un investimento sbagliato.”

“La tutela di cui all’art. 47. della Costituzione sembra riferibile ad una qualificazione del risparmio in senso oggettivo, vale a dire con riferimento all’oggetto (ndr., risparmio in tutte le sue forme) e non al soggetto, persona fisica o giuridica che è portatore del ‘titolo’ o dei ‘titoli’ rappresentativi l’aggregato finanziario che l’ordinamento costituzionale riconosce come meritevole di tutela. La tutela prevista dall’art. 47 della Costituzione, infatti, prescinderebbe dalla forma giuridica assunta dal risparmio e dalla tipologia di sistema finanziario nel quale esso prende forma attraverso l’accumulazione o l’investimento. Le finalità dell’inserimento in Costituzione di una norma programmatica di tale tenore sarebbe dovuta al riconoscimento del risparmio come ‘interesse di natura pubblicistica’ prima ancora che di natura privatistica e, in quanto tale, degno, oltre che di misure incentivanti la sua formazione anche di una particolare salvaguardia. Ciò spiegherebbe l’assimilazione del risparmio, almeno in termini formali, a quelle disposizioni costituzionali che prevedono che sia la Repubblica a dover provvedere la tutela”. (così F. Zatti, La dimensione costituzionale della tutela del risparmio. Dalla tutela del risparmio alla protezione dei risparmiatori/investitori e ritorno?). Ciò perché – nell’ordito organico e coerente della nostra Costituzione, come a più riprese spiegato nel blog – il risparmio non può che essere collegato al lavoro, quel lavoro le cui condizioni che lo rendono effettivo sono promosse dalla Repubblica (art. 4).

RispondiEliminaI trattati ordoliberisti non si occupano della tutela del risparmio perché non prevedono, a monte, la tutela del diritto al lavoro, che invece per la nostra Costituzione è diritto assolutamente fondamentale (art. 1 e 4). Il problema, quindi, è sempre il medesimo. Pertanto, slegato dal lavoro, la tutela del risparmio perde la sua connotazione oggettiva e “si trasforma naturaliter in una tutela della dimensione soggettiva che si traduce nell’adozione di una serie di direttive comunitarie finalizzate alla protezione dell’investitore mediante l’armonizzazione delle normative statali in materia di mercati finanziari e di governance societaria” (come rilevato nel post, il risparmiatore diventa investitore e, nella visione europeista, si assiste al balletto terminologico delle differenziazioni di tutela a seconda che i soggetti investano in obbligazioni subordinate o, in azioni, che siano correntisti e via dicendo). Per determinate categorie soggettive, pertanto, il problema si risolve con un’informazione adeguata e completa e, quando e se l’informazione venga fornita, si accetta di buongrado che il risparmio (divenuto investimento) sia bruciato.

Da interesse di natura pubblicistica, il risparmio si trasforma in interesse di natura privatistica, una vile merce qualsiasi (ancor più del lavoro), soggetto ad ogni abuso, non ultimo a quello del bail in, coperto dalla foglia di fico dell’adeguata informazione e dalle regole incomprensibili sulla vigilanza (che siano incomprensibili lo si desume dal vergognoso scaricabarile istituzionale cui assistiamo in questi giorni).

Questo capovolgimento di 180 gradi del concetto di risparmio (da interesse oggettivo di natura pubblicistica di stampo costituzionale ad interesse privatistico di stampo euroliberista) ha portato al paradosso conseguente sintetizzabile con quanto detto dal prof. Borghi: si è passati da un sistema dove le banche raccoglievano i soldi dei risparmiatori, e garantiva la banca centrale (nazionale), ad un sistema dove le banche raccolgono soldi dalla BCE e chi garantisce sono i risparmiatori!

Dalla bernarda del sig. B. alla leopolda del sig. R., la Costituzione è sempre più nella palude.

P.S.: a proposito, dopo 15 giorni, Feltrinelli non mi ha ancora consegnato il libro

Concordo con Maimone. In effetti, stiamo assistendo ad un capovolgimento concettuale del concetto di risparmio, anch’esso figlio (come tante altre cose) di quel sostanziale mutamento –in chiave ordoliberista- della costituzione materiale.

RispondiEliminaQuesta evoluzione, peraltro, ha anche dei risvolti particolarmente odiosi. Ad esempio: se si trasforma (forzatamente, in tutti i sensi), il correntista in investitore, sarebbe doveroso riconoscergli almeno la libertà di non investire. Libertà che invece è a sua volta compromessa dalla cosiddetta “lotta all’uso del contante” e da altre norme che, in virtù (e questo è paradossale), di pretesi interessi collettivi (lotta all’evasione, ad es.), sostanzialmente gli impongono di depositare il proprio denaro presso una qualsiasi banca anche solo per poterlo usare!

Si tratta di un sistema –poi- che ha delle pretese moralizzatrici veramente assurde, considerato che la sua propaganda fa un uso dell’etica particolarmente allegro. Quando l’austerità ha stritolato il sud europa non si diceva che era giusto perché valeva il sacro principio che “i debiti devono comunque essere pagati”? Gli obbligazionisti sono anche loro dei creditori, ma in questo caso le laute liquidazioni di dirigenze avventate che hanno male amministrato quei soldi sono –udite udite- intoccabili e vale la regola del Marchese del Grillo: io i soldi non li caccio e tu non li becchi.

Insomma, l’opera €uro-moralizzatrice ha davvero la coerenza di un paradosso: le banche diventano una sorta di Wanna Marchi 2.0. Povera Wanna: ha scommesso sull’economia reale (la vendita di un prodotto-fregatura) e ha perso. Avesse aperto una banca,probabilmente avrebbe fatto più soldi ed anche evitato la galera…

P.S.

Libro acquistato, due giorni fa, alla libreria Fanucci di Corso del Rinascimento a Roma. Ne avevano solo 2 copie (e nell’altra loro sede), ma ne sono entrato in possesso in modo relativamente facile.

L'uso allegro di un'etica propagandistica è null'altro che il risvolto dei rapporti di forza che l'ordoliberismo tende, sopra ad ogni altra cosa, a ri-affermare.

EliminaIn questo, si rivelano (e pure ve n'era bisogno, ma ora in modo acutamente sfacciato) due aspetti fondamentali:

a) l'importanza del controllo mediatico e culturale, in quanto mai come in questi giorni espertoni e "grandi firme" si sono impegnati a rilanciare gli slogan sedativi del bis-linguaggio, che cerca di ribaltare, come di consueto, i rapporti causa-effetto (tipica è la considerazione dei sottoscrittori obbligazionari, piccoli risparmiatori, come "speculatori");

b) l'ordoliberismo filo-euro è null'altro che il liberismo tout-court basato sulla "doppia verità": in quanto l'etica di diligenza ultra vires del debitore debba valere solo in quanto questi non appartenga all'oligarchia da preservare come valore supremo e "naturalistico".

A proposito di controllo mediatico...un Rampini d'annata: "L'Italia, memore delle dissipatezze passate, misura oggi quanto sia vantaggioso l' essere un Paese a sovranità limitata, continuamente esaminato e giudicato da Bruxelles, da Bonn, dalla Bundesbank, da Parigi, da Aznar, e *da noi giornalisti che fungiamo da grancassa alle classi dirigenti europee.*"

EliminaE' proprio vero che non nascondono niente.

Sì, ha impazzato su twitter riscuotendo un grande "successo" di critica e di pubblico (accontentiamoci che esista una qualche platea capace di "apprezzare" consapevolmente a posteriori)... :-)

EliminaEh si, leggere Rampini è sempre istruttivo... fa venire prurito alle mani...

EliminaNel processo di affermazione per via mediatica della neolingua neo-ordoliberista, alla perdita della distinzione identitaria, sul piano giuridico, fra il risparmiatore e l'investitore - che il post mette molto lucidamente in evidenza -, corrisponde, nel tentativo di controbilanciare il lessico, l'avvento di un nuovo rapporto dicotomico: non vi sarà certamente sfuggito, ascoltando le dichiarazioni degli esponenti del governo e leggendo i giornali, che il correntista viene ora presentato come qualcosa d'altro rispetto al contribuente, con ciò presentando come morale, perché latrice del principio di equità, l'introduzione della normativa relativa al bail-in, che comporta l'esproprio "per pubblica utilità" non più per tutta la platea dei cittadini che in quanto tali, pagano le tasse, bensì per i soli diretti interessati in virtù della loro relazione con la banca al momento bisognosa di liquidità. Peccato che, nella sostanza, questo meccanismo di risoluzione delle crisi bancarie non solo non fa altro che ridurre quantitativamente la fetta di chi ci rimette, implicando conseguentemente un aumento quantitativo del prelievo forzoso per il singolo, ma mina completamente la sostenibilità del sistema e dal punto di vista puramente finanziario e, soprattutto, dal punto di vista fiduciario: perché una persona sana di mente e discretamente informata dovrebbe affidare i propri risparmi ad una banca se quella banca potrebbe teoricamente farli propri in qualsiasi momento? Cos'è che ora rende la banca molto più sicura del proverbiale materasso?

RispondiEliminaHa ragione Claudio Borghi: hanno creato un mostro. E ha ragione Alberto Bagnai: il finanziamento del disavanzo in questi casi deve essere garantito dalla Banca Centrale attraverso la creazione addizionale di base monetaria. O, come direbbero i più raffinati politologi: gli istituti di credito devono tornare a fare gli istituti di credito (reintroducendo anche l'opportuna separazione fra banche commerciali e banche d'affari) e la banca centrale deve tornare a fare la banca centrale.

Una risposta alla domanda:"perché una persona sana di mente e discretamente informata dovrebbe affidare i propri risparmi ad una banca se quella banca potrebbe teoricamente farli propri in qualsiasi momento? Cos'è che ora rende la banca molto più sicura del proverbiale materasso?" Rispondo:

EliminaE' stata creata una situazione per cui sei costretto ad avere un conto corrente. Ad esempio, occorre avere un conto corrente per pensioni superiori a 1000 euro. E quand'anche una persona voglia tirarli fuori e 'metterli sotto il materasso' non gli è possibile perchè, salvo cifre irrisorie, la Banca non ti versa contante. Hanno creato un sistema in cui sei costretto a dipendere da loro. La nostra libertà è fittizia ma ci presentano un mondo in cui sembra tutto possibile. Penso a mia figlia che è precaria nella scuola e anche se è riuscita ad avere l'abilitazione all'insegnamento, è ben difficile che possa arrivare ad avere il posto fisso. Ma si sà che il posto fisso è considerato un lusso. Presto anche la nostra vita sarà considerata un lusso e troveranno il modo per farci sentire in colpa se non interessa al sistema.

Grazie.

Valerio - Modena

Hanno già cominciato...

Eliminala Banca non ti versa contante. Hanno creato un sistema in cui sei costretto a dipendere da loro.

EliminaQuesto mi sembra a dir poco allucinante. Non posso crederci.

Se fosse vero, l'Italia è peggio di un regime.

Questo commento è stato eliminato dall'autore.

Eliminahttps://www.bancaditalia.it/pubblicazioni/guide-bi/guida-conto-corrente/GuidaConto_WEB.pdf

EliminaRimango sbigottito nel vedere film di fantascienza prevedere quanto sta succedendo. Sono rare le opere in cui il futuro è equo per le persone. E' proprio vero che la realtà supera la fantasia. A pensare in complottistico si potrebbe dire che sono opere dichiaratamente fantastiche per farci credere che non potranno mai accadere.

RispondiEliminaOppure per "preparare il terreno", farci abituare poco a poco a scenari di questo tipo . Un modo come un altro per implementare una strategia basata sulla Overton window....

EliminaIn ordine alla road map dell’unione bancaria, ed in particolare alla tappa degli stress test agli istituti di credito, a quanto sono riuscito a capire, si è sottoposta a vaglio la qualità dei crediti ad imprese e famiglie, mentre non si è posta la stessa attenzione agli strumenti della finanza speculativa. In questo modo soprattutto gli istituti di credito tedeschi come Deutsche Bank (imbottiti di spazzatura varia) hanno passato i controlli. La mia domanda sarà sicuramente ingenua, ma non mi spiego come mai si siano trascurati i rischi degli asset speculativi. E’ stato il solito favore ai biondi teutonici o (con molta probabilità) c’è qualcosa che mi sfugge? Anche perché credo che prima o poi i nodi verranno al pettine, cioè si prenderà atto che l'oceano di prodotti derivati sono crediti inesigibili. E la colpa, ovvio, ricadrà sui PIIGS poco produttivi e nullafacenti

RispondiEliminaMi sono imbattuto per puro caso in una chicca relativa alla questione, dibattuta recentemente in questo blog, del progressivo configurarsi del liber(al)ismo come vera e propria religione e ho pensato di condividerla con voi (pur nella convinzione che per alcuni fra voi non si tratti certamente di un "inedito", ma se tanto mi dà tanto, un ripasso fa sempre bene): si tratta di uno scritto di Antonio Gramsci pubblicato sul numero 144 dell'Avanti! del 25 maggio 1919. In questo testo si possono leggere le seguenti parole: "La verità è che la scienza economica liberale ha solo la parvenza della serietà, e il suo rigore sperimentale non è che una superficiale illusione. Studia i «fatti» e trascura gli «uomini»; i processi storici sono visti come regolati da leggi perpetuamente simili, immanenti alla realtà dell'economia che è concepita avulsa dal processo storico generale della civiltà. La produzione e lo scambio delle merci vi diventano fine a se stessi; si svolgono in un meccanismo di cifre rigide e autonome, che può venir «turbato» dagli uomini, ma non ne è determinato e vivificato. Questa scienza è, insomma, uno schema, un piano prestabilito, una via della provvidenza, una utopia astratta e matematica, che non ha mai avuto, non ha e non avrà mai riscontro alcuno nella realtà storica. I suoi addetti hanno tutta la mentalità dei sacerdoti: sono queruli e scontenti sempre, perché le forze del male impediscono che la città di Dio venga da loro costruita in questo basso mondo.".

RispondiEliminaCaro Bazaar, per errore da "sovrastanchezza" ho cancellato invece che pubblicato il tuo commento su "l'esproprio al contrario".

RispondiEliminaPerdonami e, se non ti costa, rinvialo.

Ma il post "prossimo", che tra poco dovrei pubblicare, credo che ti darà nuovi e ancor più giustificati spunti su questo tema del "paradosso espropriativo"...